Strategie di Trading Quantitativo per Titoli Europei

Di seguito analizziamo le prestazioni del nostro pacchetto “Titoli Europei” usato per lo sviluppo di strategie di trading quantitativo che investono quotidianamente nelle azioni europee selezionate dal nostro sistema AI e che possono essere facilmente implementate usando le previsioni quotidiane fornite ai nostri clienti. Mostriamo che i segnali dell’algoritmo di I Know First, inclusi i costi dei spread bid-ask e delle commissioni, risultano in portafogli con ottime rendite e statistiche eccellenti:

- Rendite fino al 128% in un periodo di due anni

- Alpha oltre il 20%

- Beta sotto 0.15

- Rapporti Sharpe che raggiungono il 1.4

Le Strategie di Trading Quantitativo

Nel seguito investiamo giornalmente Long e Short nei 2, 3, e 4 segnali più forti del pacchetto “Titoli Europei” generati dal nostro algoritmo predittivo. Ribilanciamo dunque il nostro portafoglio di azioni in base alle previsioni algoritmiche quotidiane, mantenendolo cosi in linea con le tendenze di mercato identificate dall’algoritmo. Applichiamo un filtro di base ai segnali algoritmici: eliminiamo i titoli che hanno avuto movimenti notturni di oltre il 2% poiché in questo caso le previsioni algoritmiche mancano di una notevole quantità di informazioni sui movimenti dei prezzi (le nostre previsioni sono sempre calcolate utilizzando i prezzi di chiusura, per cui non viene tenuto conto nelle proiezioni degli spostamenti che accadono a mercato chiuso).

Prestazioni delle Strategie

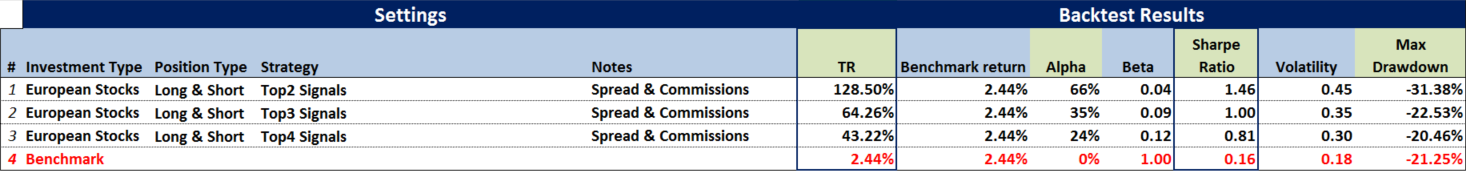

I risultati di queste strategie di trading quantitativo di azioni per il periodo 18/08/2015 – 15/08/2017, compresi gli effetti dei spread e delle commissioni bid-ask (0.08% per trade), sono riepilogati nella tabella seguente (clicca sulla tabella per ingrandire). Le righe da 1 a 3 presentano le statistiche dei portafogli di I Know First, mentre la riga 4 mostra quelle del benchmark, l’iShares MSCI Europe UCITS ETF Acc (ETF delle 445 più grandi società europee).

Come si può vedere nella tabella, tutti e tre i portafogli superano notevolmente il benchmark in termini di rendimento totale (128.5%, 64.26% e 43.22% contro 2.44%) con un Beta controllato (sotto 0.15) e Alpha solido (superiore al 20%). Le tre strategie presentano inoltre statistiche di rischio eccellenti (rapporti Sharpe di 1.46, 1.00 e 0.84 contro il 0.16 del benchmark).

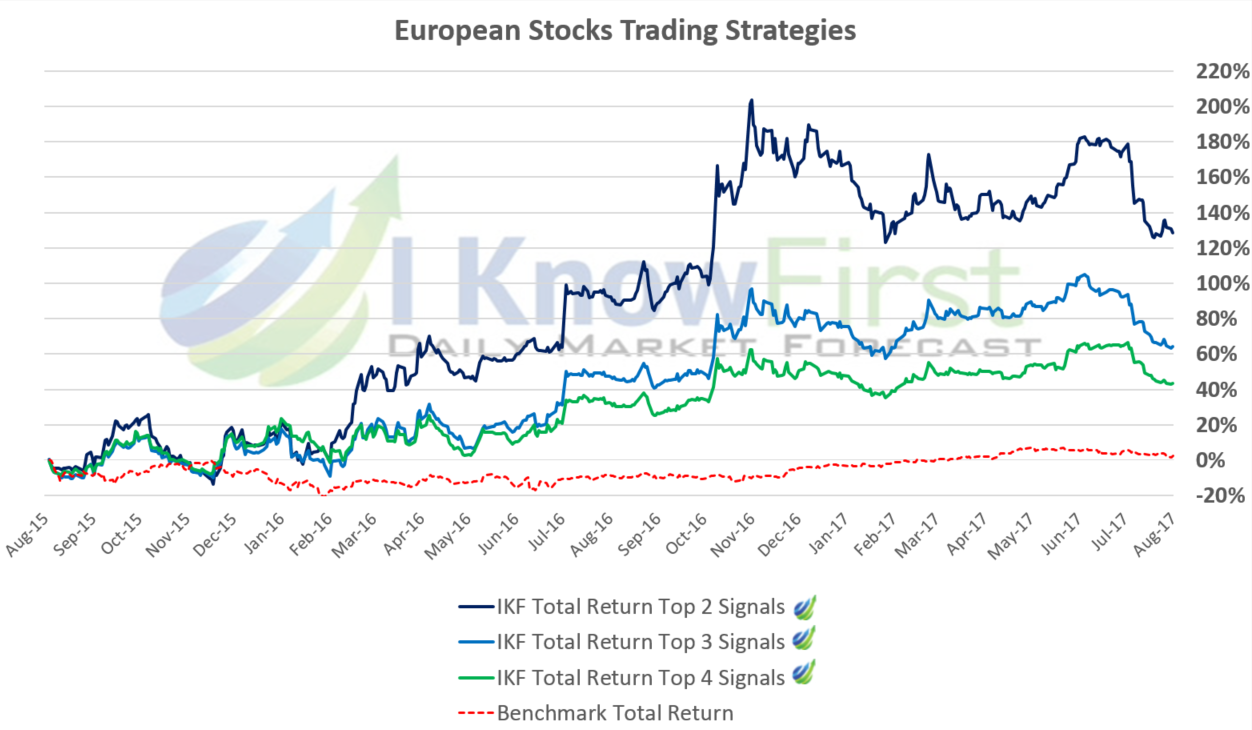

L’evoluzione nel tempo delle rendite delle tre strategie sono mostrate nel grafico seguente.

Come si può vedere sopra, le strategie di trading quantitativo presentano ottimi rendimenti con una crescita stabile rispetto al benchmark. La consistenza delle linee di prestazioni è quindi ben espressa nei rapporti Sharpe elevati.

Conclusione

In questo articolo abbiamo presentato analisi di strategie di trading quantitativo basate sui segnali quotidiani del nostro pacchetto “Titoli Europei” generati dal nostro programma di previsione basato sull’IA.

Queste strategie risultano in portafogli con ottime rendite (oltre il 40% negli ultimi 2 anni rispetto ai ritorni del benchmark del 2.4%), rischio controllato (rapporti Sharpe sopra 0.81 contro il 0.16 del benchmark), eccellenti statistiche di Alpha e Beta (Alpha al di sopra del 20% e Beta inferiori a 0.15), con una crescita costante sul mercato negli ultimi due anni.

Per usufruire anche tu di queste strategie sottoscriviti qui